Mniejsze firmy motorem wzrostu polskiego eksportu usług budowlanych

Wartość produkcji budowlano-montażowej zrealizowanej przez polskie firmy budowlane na rynkach zagranicznych osiągnęła rekordowy poziom 6,5 mld zł, będący jednak wciąż wynikiem poniżej możliwości krajowych wykonawców. Co istotne, w minionych latach miała miejsce wyraźna zmiana, jeżeli chodzi o strukturę podmiotów realizujących zlecenia zagraniczne – środek ciężkości przesunął się z największych grup budowlanych na mniejsze i bardziej wyspecjalizowane podmioty.

Rekordowa wartość eksportu usług budowlanych

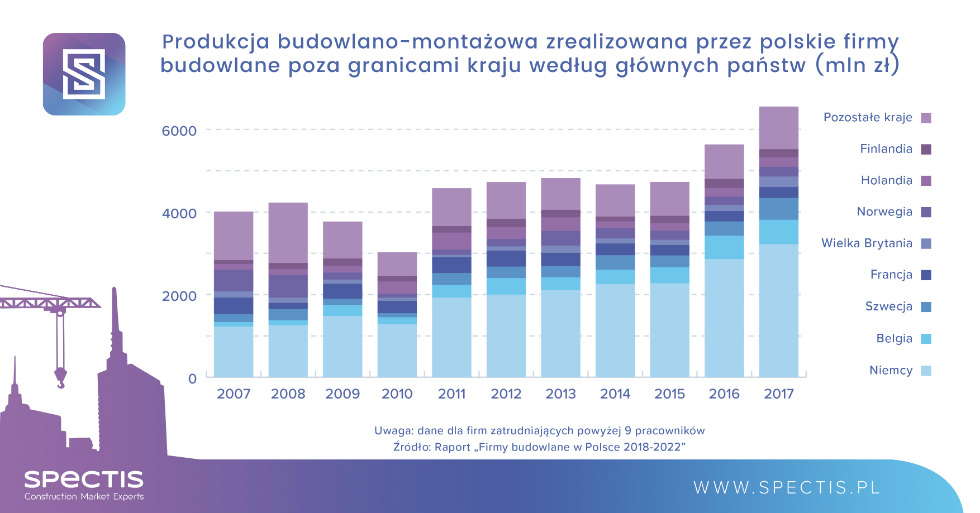

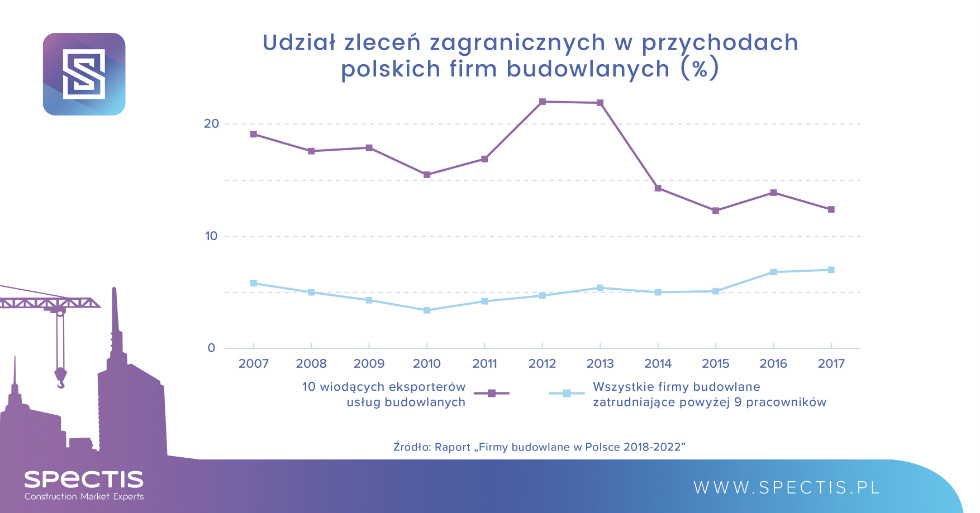

Jak wynika z najnowszego raportu firmy badawczej Spectis zatytułowanego „Firmy budowlane w Polsce 2018-2022 – Analiza porównawcza i profile 40 wiodących firm budowlanych”, po stabilnym poziomie notowanym między 2011 a 2015 r., w latach 2016-2017 aktywność eksportowa krajowych firm budowlanych wyraźnie wzrosła (o odpowiednio: 19% i 16% r/r), osiągając w 2017 r. wartość ponad 6,5 mld zł. W rezultacie, udział sprzedaży zagranicznej w produkcji budowlano-montażowej firm zatrudniających powyżej 9 pracowników wzrósł do 7%, co jest najlepszym wynikiem od ponad dekady.

Niezmiennie, najważniejszym rynkiem zagranicznym dla polskich wykonawców pozostają Niemcy, generujące aż połowę wszystkich zamówień. Kolejnymi istotnymi i rosnącymi rynkami są Belgia i Szwecja.

Najwięksi wykonawcy złapali zadyszkę

Co ciekawe, wzrost przychodów z tytułu działalności eksportowej w latach 2016-2017 nie jest zasługą największych firm budowlanych, lecz skutkiem wzmożonej aktywności zagranicznej mniejszych firm wykonawczych. Z analizowanej w raporcie grupy 40 największych firm budowlanych, regularną aktywnością na rynkach zagranicznych pochwalić się może mniej niż połowa podmiotów. Tak niski odsetek spowodowany jest częściowo tym, że wśród wiodących wykonawców dużą grupę stanowią polskie oddziały firm międzynarodowych, które często prowadzą już działalność w krajach sąsiadujących z Polską poprzez odrębne spółki nadzorowane z centrali grupy.

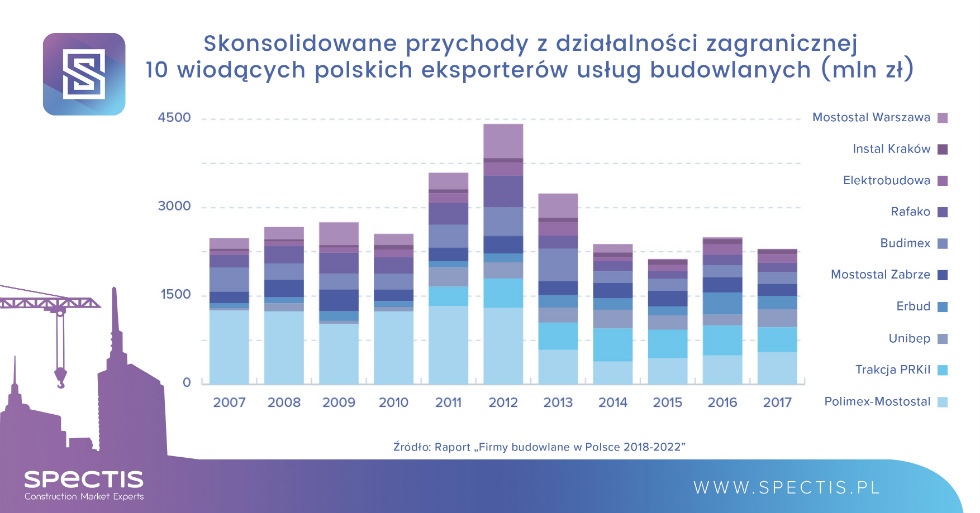

W efekcie, za znaczącą część aktywności zagranicznej w grupie 40 największych firm odpowiada 10 grup budowlanych, z których większość swoje lata świetności, jeżeli chodzi o eksport usług budowlanych, ma już dawno za sobą. W minionych latach wiele z tych podmiotów odnotowało wyraźny spadek przychodów z działalności eksportowej. Tak było m.in. w przypadku Polimeksu-Mostostal, Rafako, Budimeksu czy Mostostalu Warszawa.

Szansa na głębszy oddech po 2020 r.

Pomimo często podnoszonego w mediach tematu konieczności poszukiwania nowych rynków zbytu za granicą przez największe polskie firmy budowlane, poczynania wykonawców na rynkach zagranicznych w ostatnich latach prezentują się skromnie. Co więcej, coraz częściej kończą się one niepowodzeniem, obciążając przy okazji wynik finansowy wypracowany w Polsce. Istnieje jednak nadal znacząca grupa firm wykonawczych, które nie porzucają planów ekspansji zagranicznej. Pod koniec 2017 r. firma Mirbud zapowiedziała wejście na rynek ukraiński, a wiosną 2018 r. Erbud sfinalizował przejęcie na rynku niemieckim. Dodatkowo, polski oddział Porr zadeklarował dalsze zaangażowanie w budownictwo mostowe w Norwegii, a Rafako, spółka z grupy PBG, która rozpoczęła w Finlandii budowę zbiornika LNG, ma nadzieję na kolejne zlecenia tego typu w innych krajach.

Dodatkowo, dzięki kontraktom zagranicznym zrealizowanym w minionych latach, polskie firmy mają potencjał do szybkiej odbudowy swojej działalności eksportowej na bazie posiadanych referencji. Wprawdzie obecnie wykonawcy nie narzekają na brak zleceń na rynku krajowym, jednak w obliczu oczekiwanego po 2020 r. spowolnienia w budownictwie możliwość pozyskania dodatkowych kontraktów za granicą może być na wagę złota. Scenariusz taki najwięksi gracze przerobili już zresztą w latach 2012-2013, czyli fazie korekty po okresie intensywnych przygotowań do Euro 2012, kiedy to udział zleceń zagranicznych przekraczał jedną piątą przychodów ogółem.

Wśród największych kontraktów zagranicznych realizowanych obecnie przez krajowych wykonawców wymienić można: dwa bloki węglowe na wyspie Lombok w Indonezji (realizowane przez konsorcjum firm PT Rekayasa Industri i Rafako o wartości netto ok. 850 mln zł), montaż instalacji elektrycznych w Elektrowni jądrowej Olkiluoto 3 w Finlandii (Elektrobudowa; 757 mln zł), spalarnia odpadów w Wilnie (Budimex, Steinmüller Babcock Environment, UAB Kauno dujotiekio statyba; 750 mln zł), blok kogeneracyjny opalany biopaliwem w Wilnie (Rafako; 630 mln zł), baza magazynowa paliw w miejscowości Rashaant w Mongolii (konsorcjum firm Rafako i Gmax Group; 200 mln zł), kompleks handlowo-rekreacyjny w Kijowie (Unibep; 150 mln zł), optymalizacja energetyczna sieci przesyłowej w północno-wschodniej Litwie (Trakcja PRKiI, Kauno tiltai; 100 mln zł), oraz zbiornik LNG w miejscowości Hamina w Finlandii (Rafako; 58 mln zł).

Autor: Bartłomiej Sosna, Ekspert rynku budowlanego, Spectis

![Nowoczesny przemysł [część 1]. Inteligentna fabryka, czyli wejście na wyższy poziom świadomości produkcji Nowoczesny przemysł [część 1]. Inteligentna fabryka, czyli wejście na wyższy poziom świadomości produkcji](https://polskiprzemysl.com.pl/wp-content/uploads/xnowoczesny-przemysl-320x167.jpg.pagespeed.ic.db-XTRkxsG.jpg)

![Nowoczesny przemysł [część 2]. Wszystko zaczyna się od projektowania, czyli jak będzie wyglądać przyszłość rozwoju produktów Nowoczesny przemysł [część 2]. Wszystko zaczyna się od projektowania, czyli jak będzie wyglądać przyszłość rozwoju produktów](https://polskiprzemysl.com.pl/wp-content/uploads/xgeneratywne-projektowanie-320x167.jpg.pagespeed.ic.Ja8x6A51jz.jpg)

![Liderzy polskiego rynku aut dostawczych. Który najlepiej spełni oczekiwania firmy? [RAPORT] Liderzy polskiego rynku aut dostawczych. Który najlepiej spełni oczekiwania firmy? [RAPORT]](https://polskiprzemysl.com.pl/wp-content/uploads/xCover-320x167.jpg.pagespeed.ic.kqrqKFRnXp.jpg)

![Czy polskie firmy są otwarte na wdrożenia sztucznej inteligencji? [BADANIE EY] Czy polskie firmy są otwarte na wdrożenia sztucznej inteligencji? [BADANIE EY]](https://polskiprzemysl.com.pl/wp-content/uploads/xprodukcja-przemyslowa-3-320x167.jpg.pagespeed.ic.Gdpjg-_r_Q.jpg)

![Poziom recyklingu tworzyw sztucznych w Europie rośnie, w Polsce o 8,7% od 2018 r. [RAPORT] Poziom recyklingu tworzyw sztucznych w Europie rośnie, w Polsce o 8,7% od 2018 r. [RAPORT]](https://polskiprzemysl.com.pl/wp-content/uploads/xrecykling-tworzyw-sztucznych-320x167.jpg.pagespeed.ic.ZecrPz7hxV.jpg)

![Branża obróbki metali inwestuje w rozwój parku maszyn i urządzeń [RAPORT] Branża obróbki metali inwestuje w rozwój parku maszyn i urządzeń [RAPORT]](https://polskiprzemysl.com.pl/wp-content/uploads/xobrobka-metali-6-320x167.jpg.pagespeed.ic.4fm7TqTkKv.jpg)

![Rynek nowych samochodów w Polsce: osobowych i dostawczych do 3.5 tony [RAPORT] Rynek nowych samochodów w Polsce: osobowych i dostawczych do 3.5 tony [RAPORT]](https://polskiprzemysl.com.pl/wp-content/uploads/xsprzedaz-samochodow-320x167.jpg.pagespeed.ic.P7iHjTzKob.jpg)