Leasing – wybrane aspekty prawne

Leasing, poza kredytem, jest jednym z głównych źródeł pozyskiwania finansowania różnego rodzaju inwestycji. Mając w planach rozwój działalności, warto zastanowić się nad zaletami i wadami tej formy finansowania.

Czym jest leasing?

Zakup specjalistycznego sprzętu nieodzownego w prowadzeniu działalności gospodarczej stanowi zazwyczaj spore wyzwanie dla przedsiębiorcy ze względu na wysokie koszty. Nieustannie i dynamicznie rozwijający się sektor usług finansowych przychodzi jednak z odsieczą, oferując leasing, dzięki któremu można finansować rozmaite inwestycje, w określonych przypadkach korzystając także z pewnych udogodnień podatkowych.

Umowa leasingu regulowana jest w Kodeksie cywilnym. Zgodnie ustawową definicją przez umowę leasingu finansujący zobowiązuje się, w zakresie działalności swego przedsiębiorstwa, nabyć rzecz od oznaczonego zbywcy na warunkach określonych w tej umowie i oddać tę rzecz korzystającemu do używania albo używania i pobierania pożytków przez czas oznaczony, a korzystający zobowiązuje się zapłacić finansującemu w uzgodnionych ratach wynagrodzenie pieniężne, równe co najmniej cenie lub wynagrodzeniu z tytułu nabycia rzeczy przez finansującego.

Z jednej strony korzystającemu (czyli leasingobiorcy) przysługuje prawo do używania towarów niebędących jego własnością, z drugiej strony zaś, dokonując płatności za używanie przedmiotu leasingu, korzystający spłaca jednocześnie jego wartość leasingodawcy, który sfinansował zakup przedmiotu.

Katalog przedmiotów, które można objąć leasingiem, nieustannie się poszerza. Rodzaj przedmiotów objętych leasingiem jest bowiem kwestią indywidualnych ustaleń pomiędzy klientem a firmą specjalizującą się w leasingu.

Dlaczego leasing?

Z jednej strony leasing umożliwia korzystającemu korzystanie ze środka trwałego, przy czym aż do momentu całkowitej spłaty kwot ustalonych w umowie (głównie wartości początkowej środka trwałego oraz części odsetkowej) własność przedmiotu leasingu leży po stronie finansującego. Korzystający mający zamiar użytkować określony przedmiot musi zaakceptować fakt, że nie będzie on właścicielem przedmiotu umowy do upływu okresu, na który zawarta została umowa leasingu.

Z drugiej strony celem umowy leasingu jest nie tylko zapewnienie możliwości korzystania ze składnika majątkowego, lecz także umożliwienie jego ostatecznego nabycia po zakończeniu umowy, w trakcie której następuje spłata wartości przedmiotu leasingu. Właśnie ta możliwość nabycia na własność przedmiotu leasingu jest jedną z podstawowych zalet tej formy finansowania zakupów określonych dóbr.

Gdyby przyjrzeć się instytucji leasingu z perspektywy innej niż biznesowa, a mianowicie z punktu widzenia optymalizacji podatkowej, należy również podkreślić atrakcyjność takiej formy finansowania inwestycji. Wybór rodzaju umowy leasingu może bowiem w zasadniczy sposób wpływać na poziom zobowiązań podatkowych korzystającego.

Rodzaje leasingu

Mówiąc o leasingu, należy wyróżnić jego dwa zasadnicze rodzaje: leasing operacyjny i leasing finansowy. Powyższych terminów nie znajdziemy jednak w żadnym akcie prawnym, gdyż stanowią one jedynie potoczne określenia tych dwóch rodzajów finansowania.

Leasing operacyjny

W leasingu operacyjnym przedmiot leasingu zaliczany jest do składników majątkowych finansującego. To na nim spoczywa obowiązek dokonywania odpisów amortyzacyjnych. Z kolei raty leasingowe (czyli tzw. czynsz leasingu), wraz z opłatą wstępną, którą co do zasady należy uiścić przy podpisaniu umowy leasingu, stanowią koszt uzyskania przychodu dla finansującego. W przypadku leasingu operacyjnego korzystający ma prawo wykupić przedmiot leasingu po upłynięciu okresu umowy leasingu.

Leasing finansowy

W przypadku leasingu finansowego – inaczej niż w przypadku leasingu operacyjnego – przedmiot leasingu zalicza się do składników majątkowych korzystającego. W związku z tym to korzystający jest uprawniony do dokonywania odpisów amortyzacyjnych, które wraz z częścią odsetkową rat leasingowych zalicza do kosztów uzyskania przychodu. W leasingu finansowym nie ma wykupu, zaś korzystający staje się właścicielem przedmiotu wraz z zapłaceniem ostatniej raty leasingowej. Ponadto w leasingu finansowym koszt uzyskania przychodu korzystającego stanowi nie cała rata leasingowa, lecz tylko jej część odsetkowa.

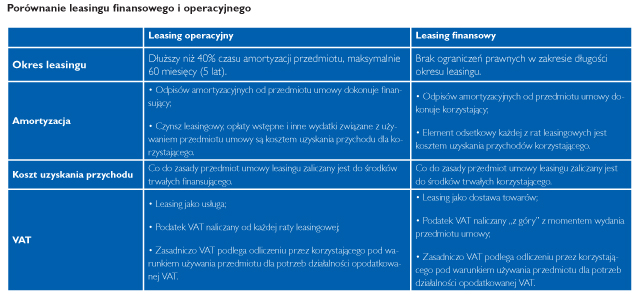

Porównanie leasingu finansowego i operacyjnego

Warto zaznaczyć, że leasing operacyjny i finansowy łączy możliwość nabycia przedmiotu umowy leasingu. Zazwyczaj taką opcję przewiduje określony zapis umowny o nabyciu przedmiotu umowy z chwilą zapłaty ostatniej raty bądź po zapłacie określonej w umowie kwoty wykupu.

Podsumowując powyżej sygnalizowane kwestie związane z najpowszechniejszym podziałem umów leasingu na leasing operacyjny i finansowy, możemy wskazać następujące cechy znamienne tych umów.

Leasing to też obowiązki

Leasing to też obowiązki

Leasing to nie tylko dogodny sposób finansowania i narzędzie optymalizacji podatkowej, lecz także mechanizm obwarowany obowiązkami spoczywającymi na korzystającym, który do czasu wykupu bądź spłaty wartości przedmiotu nie jest jego właścicielem.

Korzystający z przedmiotu leasingu między innymi obowiązany jest utrzymywać rzecz w należytym stanie, w szczególności dokonywać jej konserwacji i napraw niezbędnych do zachowania rzeczy w stanie niepogorszonym, z uwzględnieniem jej zużycia wskutek prawidłowego używania, oraz ponosić ciężary związane z własnością lub posiadaniem rzeczy.

Jeżeli w umowie leasingu nie zostało zastrzeżone, że konserwacji i napraw rzeczy dokonuje osoba mająca określone kwalifikacje, korzystający powinien niezwłocznie zawiadomić finansującego o konieczności dokonania istotnej naprawy rzeczy.

Korzystający obowiązany jest również umożliwić finansującemu sprawdzenie rzeczy w umówionym, określonym zakresie.

Podsumowanie

Wybór leasingu jako formy finansowania inwestycji może się okazać korzystny z kilku powodów: w porównaniu z innymi źródłami pozyskiwania funduszy na zakup środków trwałych zapewnia relatywnie konkurencyjny cenowo sposób finansowania, może służyć jako skuteczne narzędzie optymalizacji podatkowej, a w szczególnych przypadkach może być również współfinansowany ze środków Unii Europejskiej.

![Nowoczesny przemysł [część 1]. Inteligentna fabryka, czyli wejście na wyższy poziom świadomości produkcji Nowoczesny przemysł [część 1]. Inteligentna fabryka, czyli wejście na wyższy poziom świadomości produkcji](https://polskiprzemysl.com.pl/wp-content/uploads/xnowoczesny-przemysl-320x167.jpg.pagespeed.ic.db-XTRkxsG.jpg)

![Nowoczesny przemysł [część 2]. Wszystko zaczyna się od projektowania, czyli jak będzie wyglądać przyszłość rozwoju produktów Nowoczesny przemysł [część 2]. Wszystko zaczyna się od projektowania, czyli jak będzie wyglądać przyszłość rozwoju produktów](https://polskiprzemysl.com.pl/wp-content/uploads/xgeneratywne-projektowanie-320x167.jpg.pagespeed.ic.Ja8x6A51jz.jpg)

![Liderzy polskiego rynku aut dostawczych. Który najlepiej spełni oczekiwania firmy? [RAPORT] Liderzy polskiego rynku aut dostawczych. Który najlepiej spełni oczekiwania firmy? [RAPORT]](https://polskiprzemysl.com.pl/wp-content/uploads/xCover-320x167.jpg.pagespeed.ic.kqrqKFRnXp.jpg)